סקירה חודשית: דצמבר 2023 במאקרו ובשוקי ההון

מוזמנים לקורסים וובינרים בחינם, הצטרפות לרשימת התפוצה שלנו, ערוץ הכשירים, צ׳קאפ פיננסי ועוד

לסקירה החודשית במלאה בוידאו הקישור כאן

לסקירה החודשית במלאה בוידאו הקישור כאן

התוצאות טובות מהתחושות, ובסופה של עוד שנה מבלבלת, אי הבהירות והפחד לא ממש משתקפים בתשואות. מתי יגיעו הורדות הריבית? וכמה מהר תצא ישראל מהמשבר?

זוהי הסקירה החודשית האחרונה שלנו ל-2023, והתחושה היא של שנה אחת ארוכה מאז תחילת 2020. רכבת הרים עם הרבה חוסר ודאות, אי בהירות, אפילו פחד, כשההפתעה הכי גדולה שיכולה לקרות היא שלא תהיה הפתעה.

זוהי הסקירה החודשית האחרונה שלנו ל-2023, והתחושה היא של שנה אחת ארוכה מאז תחילת 2020. רכבת הרים עם הרבה חוסר ודאות, אי בהירות, אפילו פחד, כשההפתעה הכי גדולה שיכולה לקרות היא שלא תהיה הפתעה.

מבחינת הכלכלה, התוצאות טובות מהתחושות: מדד S&P 500 הוסיף 45% מאז נובמבר 19′, שזה פחות או יותר עומד בממוצע הרב-שנתי. תשואת הנאסד”ק לאורך התקופה היא באזור 88%. מניות ארה”ב רשמו עלייה יפה של 20%, אירופה עלתה ברובה (מדד DAX הגרמני צמח ב-18%, בבריטניה לעומת זאת עלייה של 1% בלבד), יפן הוסיפה 28% והודו 23%. סין לעומתן איבדה 10%, וישראל במינוס קטן – אולי דצמבר יביא שיפור. הדוחות הכספיים האחרונים, ובמפתיע גם בארץ, היו טובים.

התחזית הגלובלית של ה-OECD צופה צמיחה של 2.7% ב-2024, שזו ירידה לעומת ה-2.9% של 23′, ואז שיפור קל ב-2025. הארגון הבינלאומי ממליץ שלא לשחרר עדיין את ההידוק המוניטרי, שכן האינפלציה עודה מהווה סכנה לכלכלת העולם. ובכל זאת, מתוך 81 בנקים מרכזיים, כאשר הרוב העלו באופן גורף את הריבית, בחודשיים האחרונים רואים את התפנית – יותר מורידים ממעלים. כך שאנחנו על סף היפוך במגמת הריבית, וזו בשורה טובה לשווקים.

ארה"ב

האינפלציה בירידה כבר תקופה ארוכה. החששות מעלייה מחודשת התבדו, ונראה שהריבית מתייצבת. כעת היא עומדת על כ-3%, לא רחוק מהיעד. אינפלציית הליבה (ללא מחירי מזון ואנרגיה שנחשבים תנודתיים) גבוהה יותר (3.4%), אך גם היא בירידה הדרגתית ברורה. ומה שעוד מעודד (וחריג) זו ה”נחיתה הרכה” – ירידה של אינפלציה משמעותית ללא מיתון, בינתיים.

הקיפאון בשוק הדיור נמשך – רק 3.8 מיליון דירות נמכרות כעת בבתים קיימים, נתון נמוך אפילו משיאי הקורונה, ושיעור ביטולי החוזים גבוה מאי פעם. ריבית המשכנתאות הסבה האטה קשה לשוק הזה, עם השלכות על סקטורים רבים נוספים. גם בתוצר ניכרת האטה ברורה – בלאק פריידיי היה חלש השנה – ושוק העבודה מתקרר אף הוא. מי שעוד נפגע מהריבית אלו העסקים הקטנים. מספר החברות המדווחות על הגדלת רווחים מרבעון לרבעון הולך ופוחת, ופשיטות הרגל בעלייה.

כעת השוק מריח הורדות. זה בא לידי ביטוי בירידה התלולה של תשואת האג”ח של ממשלת ארה”ב ל-10 שנים, וכן בקפיצה האחרונה בוול סטריט, אשר נובעת כנראה מההנחה שההורדה הצפויה של הריבית תשנה את פרמיית הסיכון. הפד חוזה שאת השנה הזאת נסיים עם ריבית של 5.5%, את 24′ עם 4.4%, את 25′ – 3.4%, ולטווח הארוך יותר – 2.5%. השוק מעריך ריבית קצת יותר נמוכה, עם חמש פעימות ב-2024 שיסתכמו בהורדה של 1.5% (ולא של 1.1% כפי שחוזה הפד).

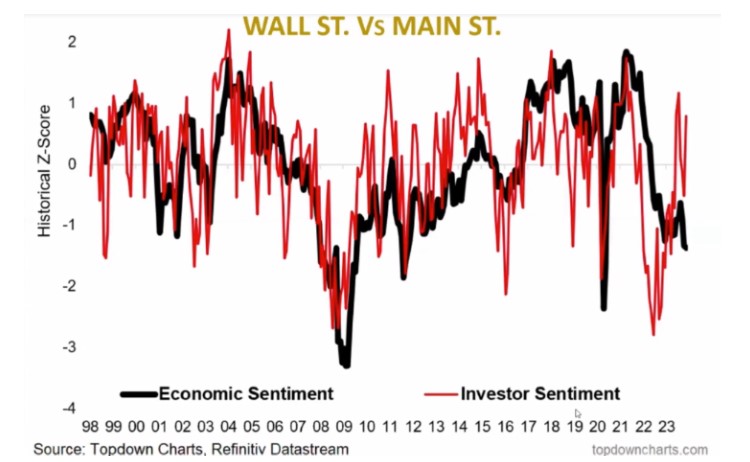

מבחינת המכפילים, S&P 500 יקר כעת ברמות לא סבירות, אבל בתוכו ישנן מניות שנסחרות ברמה סבירה בהחלט. והנה גרף מעניין: שוק ההון (וול סטריט) לעומת “הכלכלה האמיתית” (מיין סטריט). סנטימנט המשקיעים, המסומן באדום, הוא חיובי באופן כללי, בעוד שסנטימנט הכלכלה שבשחור שלילי. נראה שבכל העולם, ובפרט בארה”ב, הכיוון הוא האטה.

אירופה

האינפלציה הרגילה, שעלתה אל מעל 10%, ירדה במהירות ל-2.4%. אינפלציית הליבה, שחצתה את ה-5%, עומדת כעת על 3.6%. ובכל זאת, נשיאת הבנק המרכזי האירופי הבהירה שהורדות עדיין לא על הפרק. השוק, יש לומר, לא ממש קונה את זה. נוכח מדדי הצמיחה הנשחקים בעקביות, בעיות החוב של חלק מהמדינות וההתכווצות שמסתמנת במדד מנהלי הרכש (בתעשייה ובשירותים כאחד), השוק מעריך שלא יהיה מנוס מהורדה שתיטיב עם הכלכלה. כרגע, השקעה באירופה נחשבת בסיכון.

סין

פגישה הנשיאים שי וביידן הייתה מעין נשף מסכות – המילים טובות, אבל חומת החשדנות גבוהה. הכלכלה הסינית מדשדשת, מדד מנהלי הרכש מצביע על דריכה במקום. התוצר עוד בסדר, ובבייג’ינג מעריכים שיסיימו את 23′ עם צמיחה של 5% כפי שהעריכו. יש כמובן סימני שאלה על מהימנות הנתונים. מי שמשקיע בסין צריך לקחת בחשבון את פערי המטבע העלולים לשחוק את הרווח.

ישראל

ההפוגה תמה והמלחמה חזרה. הריבית עדיין לא הורדה כדי לשמר יציבות. האינפלציה עומדת על 3.7%, וישנם גורמים שבהחלט תורמים להיחלשות שלה: התחזקות השקל – המטבע החזק בעולם בנובמבר (מ-4.1 שקלים לדולר להתייצבות על 3.7, ירידה של 10%), האטת הכלכלה והירידה ההדרגתית במחירי הנפט. עוד נתון מעודד: בין אוקטובר לנובמבר חלה ירידה משמעותית במספר החברות הצופות פגיעה של יותר מ-50%. בדרום: 67% מהחברות באוקטובר לעומת 39% בנובמבר, בצפון: 64% ו-42% בהתאמה. כך שההתאוששות, שניכרת גם בשיבה לקניונים וברכישות בכרטיסי אשראי, טובה ואפילו מפתיעה.

הערכות בנק ישראל ל”חרבות ברזל”:

- עלויות המלחמה עד סוף 2025 יגיעו ל-160 מיליארד שקל.

- אובדן ההכנסות ממיסים עקב המלחמה צפוי להסתכם ב-35 מיליארד.

- צפוי גירעון ברמה של 3.7% ב-23′ ו-5% ב-24′.

- האינפלציה צפויה לרדת ל-3.5% ב-23′ ול-2.4% ב-24′ (שזה כבר כמעט היעד).

- הריבית מוערכת ב-3.75-4% ברבעון הרביעי של 24′ (ירידה של 0.75-1% במהלך השנה).

תחזית הצמיחה של משרד האוצר:

- אם המלחמה תימשך עד הרבעון הראשון של 24′ – הצמיחה ב-2023 תגיע לכ-2%.

- לגבי 2024, ההערכות נעות בין תרחיש פסימי של התאוששות איטית וצמיחה של 0.2%, לתרחיש אופטימי של 2.2%. התרחיש הבסיסי מדבר על צמיחה של 1.6%. אגב, ניסיון העבר מלמד על יציאה יפה ממשברים ביטחוניים, כך שלא נתפלא אם נכה את התחזיות.

גורמים מייצבים לכלכלה הישראלית בעת הזאת:

- חזרת הפעילות להפקת הגז במאגר תמר

- ההחלטה על כהונה נוספת לנגיד בנק ישראל

- תוכנית הייצוב המוניטרית של בנק ישראל

- בלימת פרמיית הסיכון של ישראל בחו”ל (קפצה בתחילת המלחמה; התייצבה וקצת יורדת)

- התאוששות מעודדת ומהירה של הכלכלה

- ירידת הסיכון למלחמה אזורית

- ביטול דה פקטו של הרפורמה המשפטית – מה שמוריד מתח ומרגיע את השוק

- התעשיות הביטחוניות בפריחה עם מיליארדי דולרים שנכנסים למדינה

- התעניינות בדיור בישראל מצד יהודי התפוצות לאור העלייה באנטישמיות

בסיום הסקירה החודשית שלנו הזכרנו שתי פרידות: מבית ההשקעות פסגות, שאך לפני עשר שנים נחשב לגוף ההשקעות המוביל בישראל – מה שמוכיח שלא לעולם חוסן; ומצ’רלי מאנגר, שותפו המיתולוגי של וורן באפט, שלימד אותנו עד כמה חשוב ללמוד, לשאול ולהסתקרן, וגם: שבהשקעות לא צריך להיות חכם ומתוחכם מדי ולהמציא את הגלגל – העיקר לא להיות טיפש ולהימנע מטעויות.